mars

Loi de finances pour 2024

La loi de Finances 2024 et la loi de Financement de la sécurité sociale pour 2024 apportent comme chaque année leurs lots de nouveautés. Ce dossier spécial du MAG balaye les principales mesures qui pourraient vous concerner.

Fiscalité des particuliers

Barème de l’impôt sur les revenus 2023

Le barème pour le calcul de l’impôt sur les revenus de 2023 (à déclarer au printemps 2024) a été revalorisé de 4,8 % afin de tenir compte de l’inflation.

| Revenu imposable (1 part) | Taux | |

|---|---|---|

| IR 2022 | IR 2023 | |

| Jusqu’à 10 777 € | Jusqu’à 11 294 € | 0 % |

| De 10 777 € à 27 478 € | De 11 294 € à 28 797 € | 11 % |

| De 27 478 € à 78 570 € | De 28 787 € à 82 341 € | 30 % |

| De 78 570 € à 168 994 € | De 82 341 € à 177 106 € | 41 % |

| Plus de 168 994 € | Plus de 177 106 € | 45 % |

Nouveauté : Taux individualisé du prélèvement à la source pour les couples

Le prélèvement à la source permet d’acquitter l’impôt sur le revenu automatiquement sur le montant de vos revenus perçus via un taux par défaut neutre ou individualisé.

Pour les couples mariés ou pacsés soumis à une imposition commune, le taux applicable par défaut est le taux du foyer fiscal qui est déterminé sur la base de votre dernière déclaration de revenus.

Or l’application de ce taux unique peut conduire à minorer le revenu disponible du conjoint le moins bien rémunéré. Afin de tenir compte des écarts de revenus, le couple a la possibilité d’opter pour l’application d’un taux individualisé à ses revenus personnels (les revenus communs restant soumis au taux du foyer).

Pour corriger ce déséquilibre, la loi de Finances inverse cette logique et instaure d’office un taux individualisé pour les couples à compter du 1er septembre 2025. Sur option, il sera toujours possible d’appliquer le taux unique.

Pour rappel, l’application du taux commun ou individualisé du prélèvement à la source ne change rien au montant total de l'impôt dû par le couple.

Réduction d’impôt pour dons

Les dons effectués au profit de certains organismes d’intérêt général ouvrent droit à une réduction d’impôt égale à 66% dans la limite de 20% du revenu imposable.

Alors que ceux versés aux organismes qui viennent en aide aux personnes en difficulté bénéficient d’une réduction d’impôt de 75% dans la limite de 1 000 € (l’excédent bénéficient de la réduction d’impôt de 66%). La loi de Finances 2024 proroge de 3 ans ce plafond majoré.

De plus, les dons effectués au profit de la Fondation du patrimoine entre le 15 septembre 2023 et le 31 décembre 2025 seront éligibles à une réduction d’impôt de 75 % dans la limite de 1 000 €.

Mesure en faveur des personnes âgées ou handicapées

Les dépenses de travaux d'équipement pour personne en situation de handicap ou âgée en perte d'autonomie ouvrent droit, sous conditions, à un crédit d’impôt à hauteur de 25% de ces dépenses.

Ce crédit d’impôt est prorogé jusqu’au 31 décembre 2025, et est aménagé :

- Seuls les travaux d'adaptation du logement restent éligibles (ex : les travaux d’installation d’une douche de plain-pied en remplacement d’une baignoire). Les travaux d'accessibilité sont désormais exclus (ex : la création d’une rampe d’accès).

- La loi restreint les bénéficiaires potentiels, en exigeant qu'un des membres du foyer soit âgé d'au moins 60 ans et en perte d'autonomie, ou alors handicapé avec un taux d'incapacité d'au moins 50%.

- Enfin, l'avantage fiscal est réservé aux personnes disposant d'un revenu intermédiaire. Les personnes aux ressources modestes et très modestes pourront demander une subvention travaux auprès de l'Agence Nationale de l'Habitat (Anah), dans le cadre du dispositif «MaPrimAdapt».

Crédit d’impôt pour l’installation de bornes de recharge pour véhicule électrique

Les dépenses engagées entre le 1er janvier 2021 et le 31 décembre 2023 pour l’installation d’une borne de recharge à son domicile ouvrent droit à un crédit d’impôt de 75 % dans la limite de 300 €.

La loi de Finances 2024 porte le plafond à 500 € par système de charge et cible le dispositif aux seules acquisitions et poses de bornes pilotables.

| Les contribuables qui justifient d’un devis accepté et du versement d’un acompte en 2023 pour l’installation d’une borne non pilotable peuvent bénéficier du crédit d’impôt dans la limite de 300 € pour les dépenses payées en 2024. |

Prorogation de dispositifs de défiscalisation

Réduction d’impôt Malraux

Les propriétaires bailleurs d’immeubles anciens qui effectuent des travaux en vue de leur restauration complète bénéficient d’une réduction d’impôt de 22 % ou 30%. Ce dispositif est prorogé jusqu’au 31 décembre 2024.

Réduction d’impôt «Denormandie » ancien (dispositif voisin du Pinel)

En cas d’investissement locatif dans l’ancien à rénover, il est possible de bénéficier sous certaines conditions d’une réduction d’impôt de 18% ou 12%. Ce dispositif est prorogé jusqu’au 31 décembre 2026.

Réduction d’impôt Madelin

En cas d’investissement au capital de certaines entreprises, il est possible de bénéficier d’une réduction d’impôt de 18% des sommes investies, ce taux pouvant être majoré à 25%. La loi de Finances 2024 met fin à ce taux majoré sauf pour les entreprises solidaires et innovantes.

Fiscalité de l’entreprise

Location meublée dans son habitation principale

Deux mesures d’exonération qui devaient prendre fin le 15 juillet 2024 ont été prorogées jusqu’au 31 décembre 2026 :

- l’exonération applicable aux personnes qui louent ou sous-louent en meublé une partie de leur habitation principale lorsque les pièces louées constituent pour le locataire sa résidence principale sous réserve que le loyer soit fixé dans des limites raisonnables (pour 2023 : 199 €/m2 Ile de France, 147 €/m2 autres régions) ;

- l’exonération applicable aux personnes qui louent ou sous-louent une partie de leur résidence principale, lorsque le loyer ne dépasse pas 760 € par an à des personnes n'y élisant pas domicile.

Location meublée de tourisme

Pour rappel,la location d’un meublé de tourisme vise une location de courte durée d’un logement à une clientèle de passage qui n’y élit pas domicile (location à la journée, à la semaine ou au mois).

Selon le montant des recettes annuelles, le loueur relève de plein droit soit du régime micro-BIC (option possible pour le réel) soit du régime réel.

Ce tableau synthétise le régime applicable jusqu’à présent et les modifications apportées par la loi de finances :

| Régime micro-BIC | Régime antérieur | Loi de finances pour 2024 | |

|---|---|---|---|

| Non classé | Seuil de recettes | Chiffre d’affaires HT de l’une des deux années précédentes < 77 700 € | Chiffre d’affaires HT de l’une des deux années précédentes < 15 000 € |

| Abattement | 50 % | 30 % | |

| Classé | Seuil de recettes | Chiffre d’affaires HT de l’une des deux années précédentes < 188 700 € | |

| Abattement | 71 % | 71 % + abattement supplémentaire de 21 % pour les biens situés en zone non tendue si le chiffre d’affaires de l’année précédente de l’ensemble des activités de location meublée est inférieur à 15 000 €. | |

Ces mesures s'appliquent pour la détermination de l'impôt sur le revenu 2023. Toutefois, cela implique pour certains contribuables de déclarer sous un régime réel les revenus 2023 (qu’ils pensaient pouvoir soumettre au régime micro) : nécessité de reconstituer une comptabilité commerciale pour l’année 2023 afin de produire une liasse fiscale à déposer au plus tard le 18/05/2024.

Partant de ce constat, pour les revenus de l’année 2023, l’administration vient d’admettre par tolérance que les loueurs en meublés non classés peuvent continuer à bénéficier des limites de 77 700 € et de l’abattement de 50 %.

A noter : Une loi visant à remédier aux déséquilibres du marché locatif est actuellement débattue. Cette loi pourrait modifier les aménagements apportés par la loi de finances pour l’année 2024.

Exonération d’impôt pour les entreprises nouvelles : Nouveau régime zoné en milieu rural.

Les dispositifs d’exonération en zones de revitalisation rurale (ZRR) et en zones de revitalisation des commerces en milieu rural (ZoRCoMiR) sont remplacés par un nouveau zonage « France ruralités revitalisation » (ZFRR).

Ce nouveau régime de faveur entrant en vigueur le 1er juillet 2024, les dispositifs ZRR et ZoRCoMiR sont prorogés jusqu'au 30 juin 2024.

Ce régime prévoit un zonage à deux niveaux :

- Zone FRR qui devrait couvrir 17 700 communes ;

- Zone FRR + qui ciblera les communes en zone FRR confrontées à des difficultés particulières depuis au moins 10 ans.

Sont éligibles (sous conditions), les créations ou reprises d'entreprises/d’activités intervenues entre le 1er juillet 2024 et le 31 décembre 2029.

Ce régime permet une exonération totale d'impôt sur les bénéfices pendant une période de cinq ans puis d'un abattement dégressif de 75 %, 50 % et 25 % les 3 années suivantes.

Mesures Agricoles

Rehaussement du seuil du micro-ba

Le régime micro-BA fixe le revenu imposable au chiffre d’affaires diminué d’un abattement de 87 %.

Pour 2023, il concernait les exploitants dont la moyenne des recettes hors taxes de 2020, 2021 et 2022 n'excédait pas 91 900 €. Ce seuil est porté à 120 000 € pour 2024 et 2025.

Ainsi, le micro-BA s’applique en 2024 aux exploitants dont la moyenne des recettes HT de 2021, 2022 et 2023 n'excède pas 120 000 €.

Si vous releviez du régime réel de droit en 2023, et que vous relevez du régime micro-BA de droit pour 2024, deux choix s’offrent à vous :

- Si vous souhaitez conserver le régime réel en 2024, il est nécessaire d’adresser un courrier d’option au Service des Impôts des Entreprises (SIE) dans le délai de dépôt de la déclaration de résultat de 2023 (au plus tard le 18 mai 2024).

- Si vous souhaitez bénéficier du régime micro, il sera nécessaire de constater un résultat intercalaire entre la date de clôture et le 31 décembre 2023 si la clôture de votre exercice 2023 est intervenue en cours d’année. Dans certains cas, cela peut revenir à imposer deux récoltes sur l’année 2023.

Rehaussement du seuil d’exonération de plus-values professionnelles

Les entreprises soumises à l’Impôt sur le revenu (IR) bénéficie d’un régime d'exonération des plus-values professionnelles.

Outre la condition d’exercice de l’activité à titre professionnel pendant au moins 5 ans, le montant des recettes annuelles doit être inférieur à certains seuils.

La loi de finances vient rehausser ce seuil de 100 000 €, uniquement pour le secteur agricole. Ce rehaussement s’applique également aux plus-values de cessions de matériels agricoles réalisées par les entreprises de travaux agricoles, sous certaines conditions.

Les seuils prévus pour les autres activités (entreprises industrielles et commerciales de ventes ou de fourniture de logements et prestataires de services) restent inchangés.

| Exonération totale | Exonération partielle | |

|---|---|---|

| Activité agricole | < 350 000 € | Entre 350 000 et 450 000 € |

| Achat / Revente | < 250 000 € | Entre 250 000 et 350 000 € |

| Prestations de service | < 90 000 € | Entre 90 000 et 126 000 € |

Ces dispositions s’appliquent aux cessions réalisées à compter du 1er janvier 2023.

Si la moyenne de vos recettes 2021-2022 est comprise entre 250 000 € et 450 000 €, vous pouvez peut-être bénéficier d’une exonération partielle ou totale de vos plus-values de cessions réalisées depuis le 1er janvier 2023.

Augmentation du plafond de la déduction pour épargne de précaution (DEP)

La DEP permet aux exploitants agricoles soumis à un régime réel d'imposition de bénéficier d’une déduction sur leur revenu agricole imposable.

La DEP est subordonnée à la constitution d’une épargne professionnelle comprise entre 50 % et 100 % du montant de la déduction pratiquée, sous la forme de placement financier ou de stock de précaution.

La loi de Finances 2024 relève de façon exceptionnelle le plafond de la DEP pour l'impôt sur le revenu dû au titre de 2024 :

| Bénéfice (B) | Plafond maximal individuel applicable aux exercices clos à compter du 1er/01/2023 |

|---|---|

| B < 32 608 € | 100% du bénéfice |

| 32 608 € ≤ B < 60 385 € | 32 608 € + 30% du bénéfice excédant 32 608 € |

| 60 385 € ≤ B < 90 579 € | 40 942 € + 20% du bénéfice excédant 60 385 € |

| 90 579 € ≤ B < 120 771 € | 46 979 € + 10% du bénéfice excédant 90 579 € |

| B > 120 771 € | 50 000 € |

Déduction pour hausse de valeur du stock de vaches laitières et allaitantes

La loi de finances 2024 permet aux exploitants agricoles soumis au régime réel (qui n’ont pas opté pour le blocage de la valeur des stocks) de pratiquer une déduction sur leur revenu agricole imposable de 150 € par vache inscrite en stock pour les exercices clos à compter du 1er janvier 2023 et jusqu'au 31 décembre 2024.

Cette déduction n’est possible que s’il est constaté une augmentation de la valeur globale du stock de plus de 10 % par rapport à l’ouverture de l’exercice (ou à l’ouverture de l’exercice précédent pour les exercices clos en 2023).

Cette déduction fiscale n’est que temporaire : la déduction sera rapportée au résultat de l'exercice de cession ou de sortie de l'actif de l'animal, et au plus tard sur le résultat du sixième exercice suivant celui au titre duquel la déduction a été pratiquée.

Cette déduction fiscale n’est en revanche pas sociale. Le bénéfice agricole imposable qui sert d’assiette aux cotisations MSA sera donc majoré de cette déduction.

Crédit d’impôt pour congés des exploitants agricoles

Les exploitants dont l'activité exercée requiert leur présence quotidienne sur l'exploitation, et qui emploient du personnel en vue d'assurer leur remplacement pendant leurs congés, peuvent bénéficier d’un crédit d'impôt.

Ce crédit d’impôt qui était de 50 % du montant des dépenses engagées pour assurer le remplacement est porté à 60 %. Un taux majoré s’applique pour les dépenses de remplacement engagées en raison d’une maladie ou d’accident du travail ; ce taux qui était de 60 % est relevé à 80 %. Le bénéfice du taux majoré est par ailleurs étendu aux dépenses supportées pour le remplacement de l'exploitant en raison d'une formation professionnelle.

Enfin, ces dépenses sont retenues dans une limite relevée de 14 à 17 jours de remplacement pour congé par an.

Ces dispositions s’appliquent pour les dépenses réalisées en vue du remplacement et engagées à compter du 1er janvier 2024.

Crédit d’impôt Haute Valeur Environnementale (HVE)

La loi de finances prévoit que le bénéfice du crédit d'impôt est étendu aux exploitations qui disposent d'une certification délivrée au cours de l'année 2024. Le crédit d'impôt de 2500 € au maximum s'impute sur l'impôt sur le revenu ou sur l'impôt sur les sociétés dû au titre de 2024.

Autres taxes

Taxe sur les véhicules de tourisme

Taxes sur l’affectation des véhicules à des fins économiques (EX-TVS)

Toute entreprise disposant de véhicules dits « de tourisme », hors cas d’exonération, doit payer deux taxes : la taxe annuelle sur les émissions de CO2 et la taxe annuelle sur l'ancienneté.

- Véhicules de tourisme visés

La loi de Finances 2024 précise que les véhicules de la catégorie N1 seront déterminés par décret en tenant compte de leur carrosserie, équipements et autres caractéristiques techniques (décret à paraître).

L’objectif du législateur est d’étendre la définition aux véhicules pick up de 4 places au plus (contre 5 places ou plus aujourd’hui) et les camions hors route de 5 places ou plus.

- Taxe annuelle sur l'ancienneté remplacée

La loi de Finances 2024 supprime la taxe annuelle sur l’ancienneté qui devient la taxe sur les émissions de polluants atmosphériques à compter du 1er janvier 2025, de 0, 100 ou 500 € selon la catégorie Crit’Air.

- Taxe annuelle sur les émissions de CO2 renforcée

Les tarifs de la taxe sur les émissions de CO2 sont en forte hausse pour les années 2024 à 2027.

| Un véhicule, propriété d'une société et ne faisant pas l'objet d'une mesure d'exonération, a fait l'objet d'une première immatriculation et mise en circulation au 3 février 2022, avec un taux d'émission de CO2 de 205 grammes. Avant la loi de Finances 2024, le tarif sur les émissions de CO2 était de 3 813 €. A compter de 2024, il passe à 4 583 €. |

Les véhicules hybrides pouvaient bénéficier, sous certaines conditions, de l’exonération de la taxe sur

les émissions de CO2. A compter du 1er janvier 2025, la loi de Finances 2024 a supprimé cette exonération au profit d’un abattement applicable aux véhicules dont la source d’énergie du véhicule comprend le superéthanol E85.

Taxe sur l’immatriculation

Lors de la première immatriculation en France, deux taxes sont applicables aux véhicules de tourisme : la taxe malus CO2 et la taxe malus poids.

La loi de Finances 2024 prévoit le durcissement de ces 2 malus depuis le 1er janvier 2024.

Suppression de la CVAE

Initialement prévue en 2024, la suppression totale de la CVAE est reportée en 2027.

Cette cotisation est déterminée en fonction de la valeur ajoutée de l’entreprise multipliée par un taux d’imposition qui varie en fonction du chiffre d’affaires réalisé.

Le taux d’imposition est progressivement abaissé pour être purement et simplement supprimé en 2027.

Par ailleurs, la CVAE n’est plus due, lorsque son montant annuel n’excède pas 63 €.

TVA

Franchise en base de TVA

À compter de 2025, les seuils seront les suivants :

| Chiffre d’affaires | Ventes | Prestations de service |

|---|---|---|

| Seuil simple | 85 000 € | 37 500 € |

| Seuil majoré | 93 500 € | 41 250 € |

En cas de dépassement du seuil simple, la franchise continuera de s'appliquer en 2025 mais plus en 2026.

En revanche, en cas de dépassement du seuil majoré en 2025, la franchise cessera de s’appliquer dès la date du dépassement (contre le 1er jour du mois du dépassement jusque-là).

Aménagement du régime de la parahôtellerie

La parahôtellerie peut se définir comme une activité de location de logements meublés pour laquelle sont proposées ou fournies, en sus de l’hébergement, au moins trois des quatre prestations para-hôtelières suivantes :

- La fourniture du petit-déjeuner ;

- Le nettoyage régulier des locaux ;

- La fourniture du linge de maison ;

- L’accueil de la clientèle.

Contrairement au régime de la location meublée, la parahôtellerie est une activité soumise à la TVA.

C’est tout l’intérêt de ce régime. S’agissant d’une activité soumise à la TVA, il est donc possible de récupérer la TVA, et plus particulièrement la TVA grevant les travaux susceptibles d’être réalisés sur les logements meublés. Se placer sous le régime de la parahôtellerie est donc souvent préconisé lorsque les travaux à réaliser sur le ou les logements sont importants.

Or, il s’avère qu’en 2023, le Conseil d’État a jugé que le régime français de la parahôtellerie était contraire au droit de l’Union Européenne. Le législateur français a donc dû aménager les règles de ce régime dans le cadre de la loi de finances pour 2024.

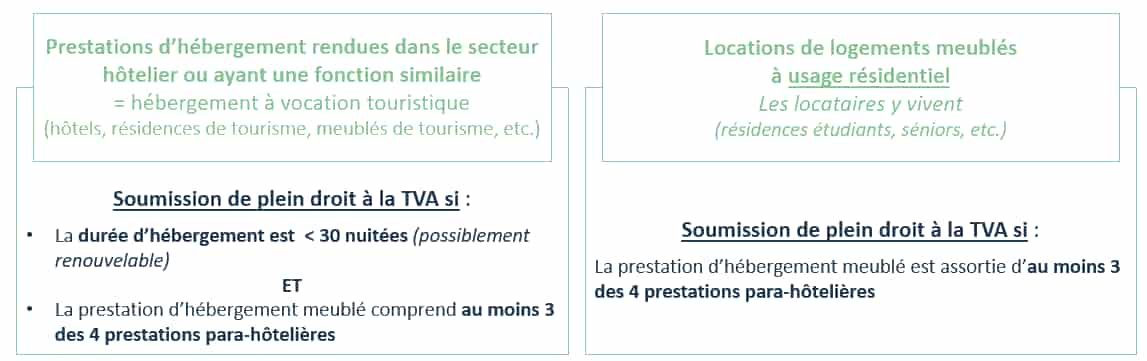

A présent, pour soumettre à la TVA une activité de location de logements meublés, il convient d’opérer une distinction entre :

- Le secteur hôtelier et les secteurs ayant une fonction similaire : sont ainsi visés les hébergements meublés destinés à une clientèle de passage, principalement touristique (hôtels, résidences de tourisme, meublés de tourisme, gîtes) ;

- Les locations de logements meublés à usage résidentiel : sont ainsi visés les hébergements meublés dans lesquels les locataires se domicilient (résidences étudiantes, résidences pour senior).

Les nouvelles conditions d’assujettissement à la TVA des locations de logements meublés sont exposées ci-après :

Enseignement et pratique de l’équitation : Élargissement du taux de TVA 5,5 %

Auparavant soumises à un taux réduit de TVA, les recettes générées par les activités des centres équestres ont connu un relèvement du taux en 2013. Cette augmentation a résulté d’un arrêt de la Cours de Justice de l’Union Européenne du 8 mars 2012 ayant remis en cause le taux réduit alors applicable à la filière en France.

Depuis cette date, l’enseignement de l’équitation était imposé au taux normal de la TVA de 20%. Les centres équestres pouvaient appliquer le taux de 5,5% sur seulement 50% des prestations facturées, correspondant à l’accès aux installations sportives.

Après plusieurs années de négociation en Europe, la France a obtenu en 2022 une révision de la directive TVA permettant d’appliquer de nouveau un taux réduit à leurs activités.

C’est dans ce contexte que la Loi de Finances pour 2024 est venue étendre l’application du taux réduit de 5,5 % aux activités d’enseignement et de pratique de l’équitation. Ainsi, à compter du 1er janvier 2024, toutes prestations d’enseignement, de droit d’accès aux infrastructures sportives, d’animations et activités de démonstration aux fins de découverte et de familiarisation de l’environnement équestre seront facturées au taux de 5,5%.

Toutefois, les commentaires de l’administration relatifs à la notion d’« enseignement » et de « pratique de l’équitation » sont attendus notamment sur le point de savoir si cette notion s’étend à la location, la pension ainsi que l’entraînement et la préparation des chevaux.

Dans le cadre des débats relatifs à la Loi de Finances pour 2024, un amendement avait été déposé aux fins de généraliser le taux de 5,5% à toute la filière équine mais cet amendement a été rejeté par le Sénat.

Dans l’attente de précisions doctrinales, il convient donc d’appliquer le taux de droit commun de 20% aux activités de location et de pension d’équidés ainsi qu’à l’entraînement et la préparation.